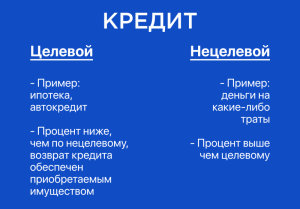

Особенности целевого кредита

Особенности целевого кредита:

1. Ограничение по использованию:

Средства целевого кредита можно использовать только на заранее оговоренные цели, например, приобретение жилья, покупку автомобиля или ремонт.

2. Документальное подтверждение:

Заемщик должен предоставить документальное подтверждение использования средств по назначению, например, договор купли-продажи жилья, акт приема-передачи автомобиля.

3. Более низкая процентная ставка:

Целевые кредиты обычно имеют более низкие процентные ставки по сравнению с необеспеченными кредитами, поскольку банк имеет залог или другое обеспечение.

4. Обеспечение или поручительство:

Целевые кредиты часто требуют наличия обеспечения, например, приобретаемого жилья, автомобиля или поручительства третьего лица.

5. Срок погашения:

Срок погашения целевых кредитов обычно выше, чем у необеспеченных кредитов, поскольку они предназначены для крупных покупок или проектов.

6. Штрафы за нецелевое использование:

Если заемщик использует средства целевого кредита не по назначению, банк может наложить штраф или потребовать немедленного погашения кредита.

7. Более тщательная проверка:

Банки обычно проводят более тщательную проверку при выдаче целевых кредитов, поскольку они сопряжены с более высокими рисками.

8. Страхование:

Для целевых кредитов, обеспеченных залогом, обычно требуется страхование предмета залога, например, жилья или автомобиля.

9. Частичное погашение:

Целевые кредиты могут предусматривать возможность частичного погашения, что позволяет заемщикам досрочно сократить остаток долга.

10. Доступность:

Целевые кредиты могут быть доступны не всем, и их одобрение может зависеть от кредитной истории заемщика, его дохода и наличия обеспечения.